【汇市日报】通胀预期缓解导致美元本周涨势终结 加元惊现年度最佳表现 加元/人民币夺回失地

2024/05/25 03:12来源:FX168

FX168财经报社(北美)讯 周五(5月24日),在美国经济数据持续弹性的情况下,近期降息的希望消退,导致美元本周表现强劲,但随着耐用品数据修正及美国5月份密歇根消费者信心指数高于预期,对美元造成冲击,美元总体涨幅有所回落。美元指数回落至105.00以下,市场预测短期前景仍然乐观。加拿大3月份零售销售数据弱于预期,加元摆脱了不利影响,周五反弹上涨,导致美元/加元未能保持在1.37上方。加元/人民币呈现近两个月最大涨幅,重回5.30上方。

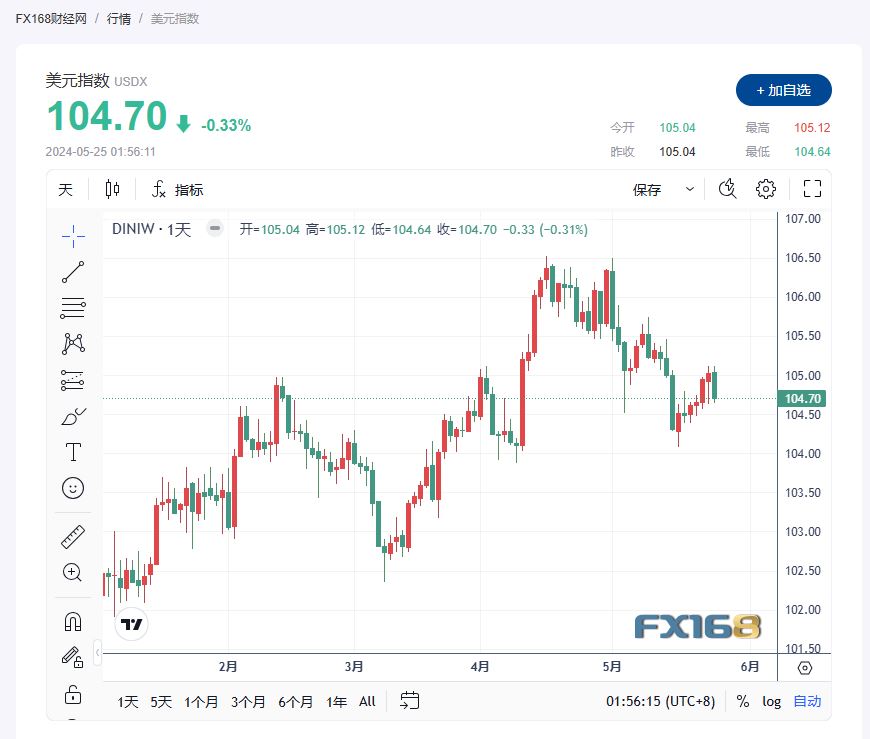

美元指数连续四个交易日涨幅后,在周末出现跌幅,并跌落至105.00下方。截至发稿,现报104.70,跌幅0.33%。

(美元指数走势图,来源:FX168)

尽管经济出现积极迹象,但美元指数仍出现一定跌幅。“对于希望看到美联储近期降息的投资者来说,这是糟糕的一周,因为预期在年底前被进一步推高,”XM.com 首席投资分析师Raffi Boyadjian表示,美联储官员周二的鹰派评论在周三和周四的联邦公开市场委员会会议纪要中得到了强调,PMI初值好于预期,5月份商业活动和物价均有所回升,“涵盖制造业和服务业的综合采购经理人指数(PMI)是两年来最强劲的。标普全球调查中最令人担忧的方面是投入和产出成本的加速,只有就业出现了一些疲软。”

本周,美国公布了强劲的国内经济指标,例如标普全球公布的5月PMI初值上升,以及耐美元指数在20日简单移动平均线面临阻力,并感受到抛售压力的影响。

美国耐用品订单数据连续第二次出现下降,4月份增长0.7%,而3月份的数据被大幅下调至0.8%。4月份的数据超过了市场预期,市场预期为下降0.8%。除去运输业,新订单增长0.4%。除去国防业,新订单基本持平。

最近,密歇根大学的一项调查显示,消费者信心略微转为悲观。同一项调查还显示,通胀预期偏向下行。5月份密歇根大学消费者信心指数为69.1,低于4月份的77.2,但高于预期的67.5。一年期通胀预期为3.3%,高于3.2%。五年期通胀预期保持不变,为3.0%。密歇根大学消费者调查主任Joanne Hsu指出,虽然消费者认识到,自2022年以来,实际通胀已大幅缓解,但相当一部分消费者仍表示,高物价给他们的生活带来了负担。

亚特兰大联储GDPNow模型预计美国第二季度GDP增速为3.5%,此前预计为3.6%。

美国国债涨跌互现,收益率曲线趋平。纽约尾盘,美国10年期基准国债收益率下跌1.18个基点,报4.4650%,盘中交投于4.4610%-4.5004%区间。2年期美债收益率涨1.08个基点,报4.9461%,盘中交投于4.9160%-4.9569%区间。

由于美国经济指标强劲,美联储对过早放松政策的谨慎立场将限制任何下行趋势。美联储仍对过早放松政策保持警惕,美联储委员暗示政策利率限制将持续较长时间。Convera首席外汇策略师George Vessey表示,“市场预计美联储今年降息不到两次,9月转向宽松的可能性为50%。”CME美联储观察工具预测6月份维持政策利率不变的概率为98.7%。9月份期货价格走势更为激烈,降息概率为53.2%,维持利率不变的概率为46.2%,两者势均力敌。加息概率仅为0.6%。

法巴银行分析师表示,美国经济仍较全球其他地区有优势,且美国经济数据的整体强势支撑美元。他们表示:“我们认为,要让数据更有意义地扭转美元走势,劳动力市场必须出现恶化。”他们说,对美元的进一步支撑来自这样一个事实,即美联储对通胀回到目标水平仍没有足够的信心,而在其他全球央行已经降息的情况下,美元可以继续受到利差的支撑。美国大选也意味着美元面临上行风险。

尽管这个周末美元有所回落,但美元仍成功扭转近期的疲软局面,并以可观的涨幅收官本周。 Monex USA 外汇交易员Helen Given表示,“尽管过去一周美联储放松政策的预期已经降温,但全球各地央行行长的情况也大体如此——自周一以来,在发表大量官方评论之后,欧洲央行降息幅度的变化也已经放缓。”分析师表示,尽管周五美元有所回落,但短期前景仍然乐观,维也纳支付公司 Convera 的全球市场策略师Boris Kovacevic表示:“投资者现在正借此机会回顾本周的表现并获利了结……这实际上纯粹是一种定位游戏。”“美国例外论的主题仍在上演。”

高盛Kamakshya Trivedi等分析师表示,目前美国经济数据已经削弱了美联储放松政策的理由,这可能导致更广泛和更具破坏性的美元波动。然而,即使这一趋势持续下去,美元在美国大选前也很难大幅下跌,因为投资者不太可能如同2016年那样追逐海外经济增长的改善。美元将在未来几个月回到近期区间的强势一侧,而有利于美元的“突破”更可能出现在“诸如关税或更多财政扩张政策等催化通胀走高的因素出现的情况下”。

美国联邦住房金融局 (FHFA) 房价指数将于5月28日公布,紧随其后的是经济咨商会 (Conference Board) 衡量的消费者信心指数。5月29日,MBA 将在美联储褐皮书之前报告每周抵押贷款申请。5月30日将发布第一季度 GDP 增长率的另一份修订报告,随后是每周的首次申请失业救济人数、预估商品贸易差额和待售房屋销售。月底,人们的注意力将转向美联储首选的通胀指标——4月份个人消费支出 (PCE) 跟踪的通胀数据以及个人收入和支出。这些数据可能会改变美联储的政策立场。

加元走出了本年度最佳走势,美元/加元跌落1.37下方,截至发稿,现报1.36525,跌幅0.56%。

(美元/加元汇率走势图,来源:FX168)

受投资者风险偏好转变的推动,加元周五回升。

加拿大3 月份零售销售再次出现下滑,此前市场预测中值预计零售销售将略有回升。尽管加拿大经济进一步疲软,但整体市场情绪有所回升。

加拿大3月份零售额环比下滑-0.2%,低于预期的0.0%(上月为-0.1%)。加拿大不包括汽车的零售额环比下滑至-0.6%的九个月低点,完全低于预期的0.1%,不过上个月的数据从-0.3%小幅上调至-0.2%。

尽管加拿大央行在将年通胀率从近两年前的8.1%高点降至2%目标方面取得了重大进展,但周四公布的一项新调查显示,自那时以来,加拿大人感受到了更大的财务压力。代表加拿大金融专业人士的组织FP Canada根据Leger在2月底和3月初进行的调查结果发布了2024年财务压力指数。

约44%的受访者表示,金钱是他们压力的主要来源,比两年前的类似民意调查上升了6个百分点。当被问及是什么加剧了这种焦虑时,加拿大人指出食品杂货价格上涨(上涨69%),通货膨胀率普遍上升(60%)和住房成本(52%)。

零售销售数据表明消费者支出的现状,而消费者支出是经济增长的主要部分。零售店销售额大幅下降表明家庭难以承受加拿大央行加息的后果。这将加强人们对加拿大央行将从6月会议开始降息的猜测。

加拿大帝国商业银行高级经济学家Katherine Judge表示,加拿大第一季度零售额表现疲软,“本季度势头的减弱反映了消费者在抵押贷款续期利率上升之际保持谨慎,这与加拿大央行 6 月份开始降息的举措一致。”“4 月份销量预估显示增长 0.7%,但这在一定程度上反映了汽油价格的飙升,实际销量可能仅增长约一半,并且基本上只是扭转 3 月份的下滑趋势。”

艾伯塔中央银行首席经济学家Charles St-Arnaud表示,该估计表明第二季度初经济将出现一定强劲增长,但这种强劲增长可能只是暂时的,“人均支出继续呈下降趋势,表明个人家庭正在减少支出,而消费支出的增长仅仅是由于人口持续增加。”

TD银行经济学家Maria Solovieva表示,鉴于4月份预估值出现明显的正向波动,有理由相信,由于复活节假期提前,3月份的读数可能出现负向偏差。“无论如何,我们预计第二季度消费者支出将进一步放缓,这给了加拿大央行在今年夏季降息的充分理由。”

美国和加拿大经济学家Stuart Paul指出,“初步估计显示,4月份零售支出激增——但要了解经济前景,整个第一季度的支出放缓更为重要。”

加拿大央行将于6月5日作出下一次利率决定。加拿大央行行长麦克勒姆表示,加拿大央行在6月份降息“是有可能的”,但决定将基于经济数据。

同时,原油价格上涨对与大宗商品挂钩的加元提供了支撑,因为加拿大是美国最大的石油出口国。由于美国钻井公司连续第五周第四次削减石油和天然气钻井设备数量,同时预测美国假期将至将会使原油需求递增,引发市场对于供应的担忧,WTI价格出现涨幅,今日收涨1.11%,带动加元向上趋势。

“现在是加拿大央行给经济一些氧气的时候了,因为维持这种限制性的货币政策可能会对经济造成不必要的损害,”加拿大国家银行经济学家Matthieu Arseneau说。

可以预测,如果市场感觉到加拿大央行将推迟加息,加元可能会止跌下跌并逐步复苏。Silver Gold Bull外汇和贵金属风险管理总监Erik Bregar表示,“似乎一旦出现比预期更弱的政策,市场就想抢在美联储转变政策之前采取行动。”“今天加元将以看涨收盘。如果下周加元开盘走强,我也不会感到惊讶。”

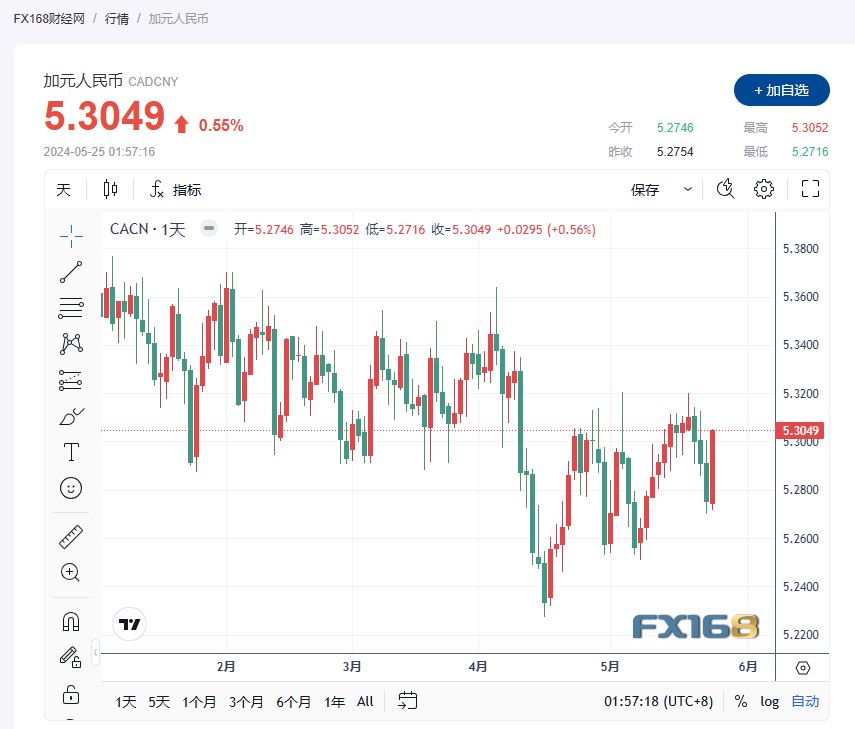

加元/人民币走出近两月最强走势,夺回本周失地,重登5.30上方,截至发稿,现报5.3049,涨幅0.55%。

(加元/人民币汇率走势图,来源:FX168)