FX168财经报社(香港)讯 美元在2023年的头几天试图反弹,但任何反弹的尝试都被证明是失败的,因为上周五令人失望的薪资数据强化了投资者的观点,即美联储可能确实需要进一步放缓加息,并最终考虑在今年晚些时候转向降息。周四的美国通胀数据是否会证实这一观点?分析师指出,一旦美国通胀降温程度超出预期,美元可能再次遭遇重击。

美元徘徊在7个月低点 鲍威尔没能成为美元“救星”

周三(1月1日)亚市早盘,美元指数承压于103.20左右,继续徘徊在七个月低点附近。交易员正在等待本周稍晚公布的美国通胀数据,以评估对美联储的加息预期。

美联储主席鲍威尔周二出席瑞典央行活动时表示,为了稳定通胀,短期内可能需要采取不受欢迎的措施,同时也强调央行的独立性。他没有在这次的活动上谈到有关加息的问题。

鲍威尔称,美联储必须抵制扩大其政策范围以解决其他重要的社会问题。美联储对与气候挂钩的金融风险负有责任,但对这种金融风险的责任很小。

鲍威尔表示:“我们现在和将来都不是气候政策制定者,我们也不会使用我们的工具来实现其他基于气候的目标。没有国会法律的授权,我们不适合使用货币或监管工具来促进绿色经济的发展。”

鲍威尔没有对美国的经济前景和货币政策做出评论。

布朗兄弟哈里曼(Brown Brothers Harriman)全球货币策略主管Win Thin表示,在美联储给出更鹰派的陈述之前,美元可能继续承压。

近期美元持续走低,原因在于市场参与者质疑,随着去年激进加息的影响开始浮现,美联储是否会让终端利率升到5%以上。

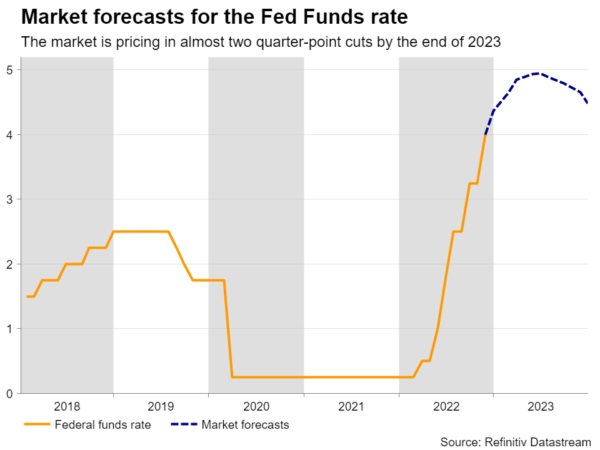

投资者眼下预期,在6月之前,终端利率将达到略低于5%的峰值,然后从今年稍晚开始回落。

在交易员为美国消费者物价指数(CPI)做准备的同时,美元跌势暂歇。

Monex Europe外汇分析主管 Simon Harvey说:“市场意识到我们已经在CPI公布前削减对美元的曝险部位,且美国通胀持续的风险依旧很大,美联储认为情况属实,因此不得不在更长一段时间内维持高利率水平。”

加拿大帝国商业银行驻香港亚洲宏观策略主管Patrick Bennett表示:“随着美元指数创出新低,投资者受到卖出美元兑青睐货币的诱惑。这很可能会发生,但历史经验表明,没有一段时间的盘整或回撤,市场行情很少会发生。”

技术观察人士也在关注美元指数可能出现的“死亡交叉”,即50日移动均线下穿200日均线。传统上,这被视为看跌信号。

投资者不相信美联储

当地时间2022年12月14日,美联储宣布将联邦基金利率目标区间上调50个基点到4.25%至4.5%之间。美联储此前在去年6月、7月、9月和11月连续四次加息75个基点。

尽管加息50个基点决定表明了加息速度的放缓,但美联储仍然“穿着鹰派的西装”,暗示利率可能会上升到5%以上,而在12月的新闻发布会上,美联储主席鲍威尔试图推翻政策转向预期。

即使在那次会议结束后,鲍威尔和他的大多数同事仍然坚定地坚持自己的立场。最近的一些言论来自明尼阿波利斯联储主席卡什卡利,他认为利率将达到5.4%的峰值,而亚特兰大联储主席博斯蒂克则倾向于在第二季度初将利率提高到5%以上,然后保持“很长一段时间”。

(图片来源:XM.com)

然而,市场参与者仍然不相信美联储的加息速度会超过他们的预期。市场参与者目前预计美联储将在即将召开的会议上进一步放缓,并加息25个基点,而他们预计利率将在6月达到4.95%的峰值。更重要的是,市场参与者坚持押注年底前降息50个基点左右。

知名XM.com撰文称,或许市场参与者认为,通胀将继续快速降温,并且/或者已经实现的加息举措将对美国经济造成更大压力。显而易见的是,当数据证实他们的观点时,他们就会大举抛售美元,但当经济数据释放出令人意外的上行信号时,他们就不会以同样的兴奋情绪买入美元。

最近的一个例子是,上周三,在“小非农”美国ADP就业数据好于预期、初请失业金人数降幅超过预期后,投资者买入美元,但在上周五官方就业报告指出薪资增长放缓后,美元被抛售得更为激烈。

(图片来源:XM.com)

就在非农就业报告出炉后,美国供应管理协会(ISM)12月非制造业PMI自2020年5月以来首次下滑至收缩区间,这进一步加剧了美元的抛售。

聚焦美国CPI数据

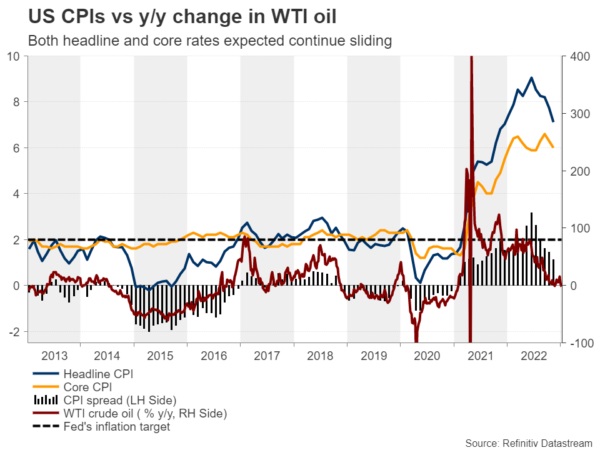

周四,投资者将迎来美国CPI报告,预计数据将显示美国通胀进一步降温,这对于美元来说不是好消息。

经济学家预计美国12月整体和核心CPI年率升幅将分别从7.1%和6.0%继续下降至6.5%和5.7%。

XM.com指出,与潜在通胀持续上升的欧元区不同,在美国,潜在物价压力随着整体通胀的降温而减弱,这支持了投资者的观点,即美联储可能在今年晚些时候进行货币政策转向。这可能会使美元继续承受抛售压力,并可能在一段时间内提振股市。

(图片来源:XM.com)

尽管如此,美国去年12月份制造业的进一步收缩和服务业(目前占美国GDP的77.6%)的恶化可能会加剧人们对美国经济表现的担忧,因此,除了美元走弱外,股市也可能在不久的某个时候恢复下跌。换句话说,股市和美元之间的反向相关性可能会在某个时点被打破。

欧元/美元可能继续上涨 注意1.0800区域

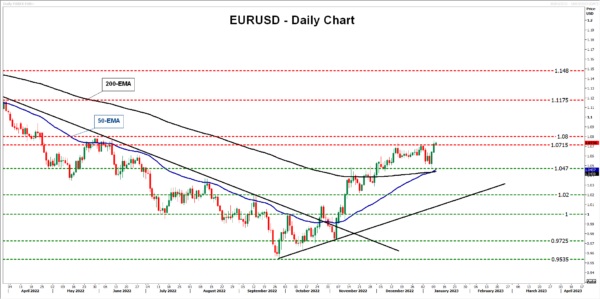

XM.com表示,从技术面来看,上周五非农就业报告出炉后,欧元/美元从1.0470强劲反弹,并强势进入本周,周一收于关键阻力位1.0715上方。

欧元/美元目前的交易价格远高于始于2022年2月10日高点的前下行趋势线,也高于始于2022年9月28日低点的新上行趋势线,而就在本周,50日指数移动均线(EMA)上穿200日EMA。所有这些技术指标都显示近期欧元/美元前景乐观。

XM.com指出,美国通胀放缓,尤其是核心通胀放缓,将与欧元区核心通胀的上升形成对比,并可能证实欧洲央行今后可能继续比美联储更积极地收紧货币政策的猜测。这可能推动欧元/美元突破重要阻力位1.0800。这样的突破可能会鼓励更多的多头加入行动,并可能帮助该货币对升至1.1175区域,即2022年3月31日的高点。

(图片来源:XM.com)

的确,美元仍可能吸引一些避险资金流入,但随着美国国债收益率的下降,美元可能已经失去了终极避险资产的头衔。因此,欧元/美元的任何下跌都可能只是下一轮上涨前的回调。欧元空头要想再次完全控制该货币对,可能需要跌破平价,因为这样的走势将证实欧元/美元跌破始于2022年9月28日低点的上升趋势线。