FX168财经报社(北美)讯 周二(3月19日),美国住房数据公布、美联储决定迫在眉睫,美元指数升至月度高点。由于加拿大2月份消费者通胀意外放缓,为加拿大央行在未来几个月转向减少限制性政策提供了理由,美元/加元连续第四个交易日上涨。加元/人民币紧随加元走势,目前徘徊在5.30上方。

美元指数在104.00附近波动,这是自3月1日以来的最高水平。截至发稿,现报103.83,涨幅0.24%。

(美元指数走势图,来源:FX168)

美国2月份新屋开工和建筑许可超出预期。美国人口普查局公布的2月份新屋开工率环比增长10.7%,较上一份报告中的-12.3%有所反弹。建筑许可证(2月)为152.1万份,高于预期的142.5万份。2月份单户住宅许可证的增加是住宅建筑商计划在未来几个月增加产量、同时降低抵押贷款利率和改善经济增长前景的最新证据。与此同时,下行趋势表明,贷款条件收紧、公寓空置率上升和租金增长疲软继续影响多户住宅的发展。

美国国债小幅下跌,但仍维持在数周高位。目前,2年期国债收益率为4.70%,5年期国债收益率为4.31%,10年期国债收益率为4.30%。

现在所有的目光都集中在美联储周三更新的点图上,利率暂停已经被消化。根据芝商所的FedWatch工具,对美联储在3月20日会议上暂停的预期为99%,而降息的可能性为1%。

考虑到5月份降息的可能性为10%,6月份降息的可能性为65%,市场目前预计美联储将继续保持鹰派路线。

市场普遍预计,美联储将在周三的会议上连续第五次维持联邦基金利率区间不变。但在通胀连续两个月意外上升后,货币政策声明措辞的任何转变都将受到密切关注。然而,在周三美联储做出决定后,这些可能性可能会发生变化。市场正在等待新的指引,如果美联储更新的点阵图或主席鲍威尔提供任何鸽派信号,美元可能会恢复下行走势。与此同时,由于通胀依然粘性,美联储官员仍对过早开始降息持谨慎态度,这似乎也为美元提供了缓冲。周三的新指引和即将发布的数据将继续决定美元的短期走势。

澳新银行表示,“预计美联储将维持联邦基金目标利率不变。尽管2024年初经济增长相对强劲,但我们不预计美联储会对当前的经济预测做出实质性改变,即逐渐减缓的增长、逐步上升的失业率,以及通胀将逐渐但持续地向目标回落。我们承认点阵图可能会小幅上移。此外,关于缩表的讨论将开始,但最近美联储的言论表明不太可能有具体内容公布。我们认为可能会从5月份的会议开始传达关于放缓缩表速度的信息。”

德商银行表示,“美联储本周不太可能改变其关键利率,将会把联邦基金的目标区间保持在5.25%-5.50%(自2023年7月以来一直是这个水平)。美联储也可能重申,在对通胀持续向2%靠拢有更大信心之前,不会认为降息是合适的。我们预计点阵图将显示美联储在2024年会降息三次,与去年12月的预测相同。”

“新美联储通讯社”Nick Timiraos认为,虽然近期通胀数据坚挺是否会导致美联储稍微延后降息仍是最受关注得问题,但美联储的关注点可能有所不同:如果等待降息的时间过长,是否会引发经济衰退?Timiraos表示,虽然美联储官员在本周的会议中不会将这一问题放在首位考虑,但这种风险很可能会驱动其余下全年的思考,让美联储最终在某个时点降息。

荷兰国际集团的经济学家分认为新屋开工数据下降可能对美元造成温和负面影响。他们表示,“在周三的美联储会议之前,美国日历平静。由于市场目前仅预计美联储今年将降息68个基点,美联储可能会对美元造成温和负面影响。然而,就目前而言,美联储今年点点转向仅降息50个基点的风险可能会继续促使美元空头进行适度回补。关于今天的数据,值得一提的是房屋开工率。市场开始就房地产市场锁定问题向美联储施压;没有人愿意搬家并失去3%的抵押贷款利率。新屋开工数据下降可能对美元造成温和负面影响。今天DXY很可能在103.50-104.00区间交易。”

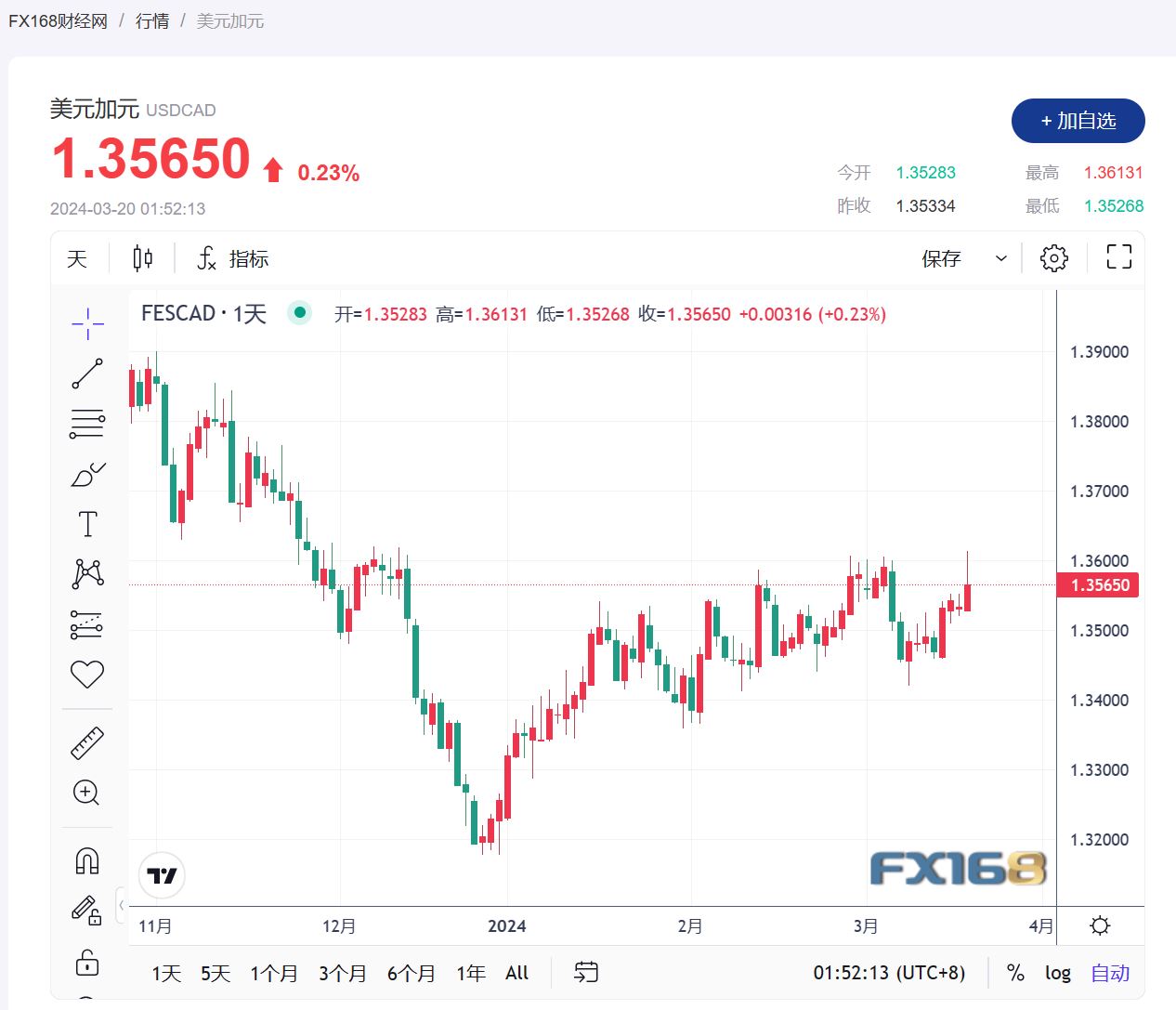

美元/加元在盘中跃升至1.3600以上,截至发稿,现报1.35650,涨幅0.23%。

(美元/加元汇率走势图,来源:FX168)

加拿大统计局周二(3月19日)报告称,继1月份消费者价格指数同比上涨2.9%后,上个月消费者价格指数同比上涨2.8%。这是自去年6月份以来最慢的增速,低于彭博社对经济学家的调查中3.1%的中值估计。加拿大皇家银行的分析师指出,这些指标最近三个月的滚动平均增长率在2月份平均为2.2%,为三年来的最低水平。

Desjardins Bank加拿大经济高级总监Randall Bartlett表示,“2024年加拿大在通胀方面不断出现,2月份连续第二次出现下行意外。年率为2.8%,通胀率似乎正在轻松稳定在加拿大央行1%至3%的通胀目标区间内。”

疲软的通胀数据可能会引发人们对加拿大央行将比预期更早降息的预期。当加拿大央行考虑降息时,加元面临流动性流出。交易员将赌注转向利率走势,预计6月份降息的可能性很大。周一,这一可能性约为50%。消息公布后,加元兑美元汇率下跌,而两年期加拿大基准政府债券收益率下跌约11个基点至4.172%。

加拿大帝国商业银行首席市场策略师Katherine Judge在给投资者的一份报告中写道:“有充分证据表明加息正在抑制通胀,加拿大央行有望在6月份开始降息。”

Monex Canada外汇分析主管Simon Harvey认为,如果将任何降息决定推迟到6月份,加拿大央行将面临长期维持过度限制性政策的风险。他在一封电子邮件中表示:“正如我们自去年11月底以来一直警告的那样,加拿大经济比整体数据显示的要弱得多,我们现在开始看到几乎所有宏观指标都表现出疲软的迹象。”

Corpay首席市场策略师Karl Schamotta在给投资者的一份报告中写道,去年美国和加拿大的利率预期差距已经缩小,两国央行目前预计将在今年下半年实施大约三次降息。他表示,“但加拿大经济对借贷成本上升的更大敏感性继续对曲线腹部施加压力,使汇率受到抑制。”

CIBC也倾向于认为加拿大央行将在6月降息,“从加拿大央行的角度来看,这份报告显然是令人鼓舞的。这是政策制定者在4月预测更新和公告之前收到的最后一份通胀报告,并将让政策制定者在那次会议上听起来更加鸽派,尽管他们可能希望等待看到劳动力市场松动的更多证据,然后再在6月扣动降息扳机。“

与此同时,加元也因市场情绪低迷而承压。由于美联储将于周三宣布利率决定,市场存在不确定性,因此风险感知资产的吸引力减弱。

另外影响加元走势的因素还应考虑到加拿大是美国最大的石油出口国,加元可能会从原油价格飙升中获得支撑。受供应方持续担忧的支撑,西德克萨斯中质原油 (WTI) 正在向83美元/桶冲击,接近 11 月初以来的最高水平。

德国商业银行的经济学家分析了CPI报告对加元的影响。他们指出,“彭博社调查的经济学家预计,未经季节调整后的环比增长率为 0.6%,这应转化为经季节调整后的 0.26% 左右的增长率。如果今天的数据证实了持续的通胀风险,市场可能会稍微推迟降息预期。这对加元来说无疑是积极的。但也值得注意的是,彭博共识目前存在相当大的不确定性。近年来,加拿大通胀数据调查的参与者人数大幅下降。即使在上个月,调查也预计价格将稳步增长,但最终价格实际上下降了。这是今天要记住的事情。”

加拿大皇家银行经济学家Claire Fan表示,2月份的报告建立在1月份的报告基础上,“该报告已经显示加拿大的价格压力普遍缓解”“我们继续预计,未来几个月加拿大经济背景持续疲软,将进一步放缓通胀数据,使加拿大央行能够在年中左右开始降息。”

加元/人民币紧随加元走势,目前徘徊在5.30上方,截至发稿,现报5.3063,跌幅0.25%。

(加元/人民币汇率走势图,来源:FX168)