【汇市日报】非农数据远超预期 美元持平 美元/加元刷新四个月高点 加元/人民币回吐近期涨幅

2024/04/06 03:03来源:FX168

FX168财经报社(北美)讯 周五(4月5日),在非农就业(NFP) 报告超出预期后,美元指数持平。美国经济数据将继续指导美联储宽松周期的时机,但是美联储多位官员的讲话降低了 6月降息的预期。下周,市场将关注3月份消费者价格指数(CPI) 数据。随着加拿大就业市场出现裂痕,加元被全线抛售,导致加拿大央行再也无法承受推迟降息的押注增加。加元/人民币回吐近期涨幅。

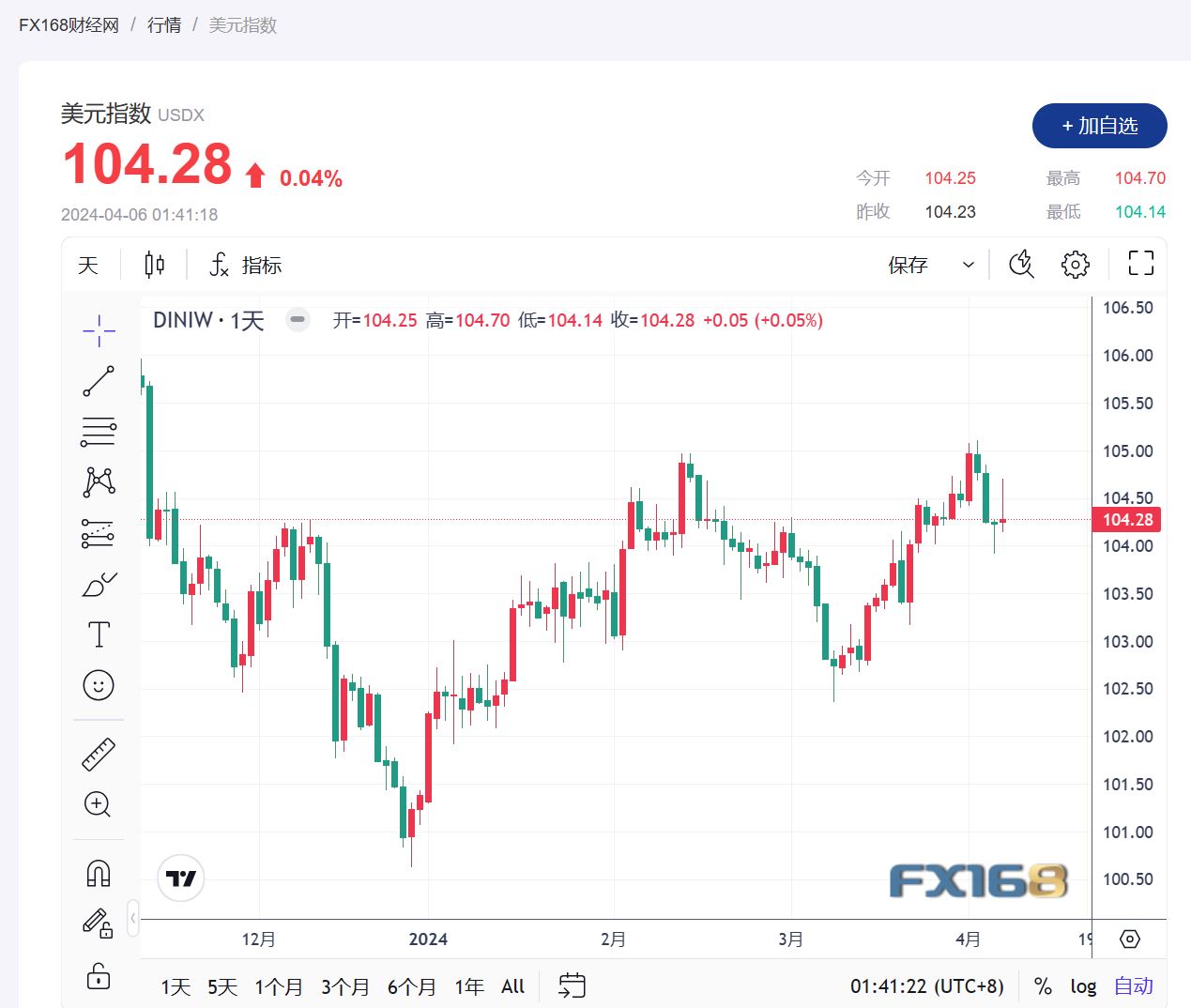

美元指数持平,目前维持在104上方,现报104.28,涨幅0.04。

(美元指数走势图,来源:FX168)

经济数据令人意外

美国劳工统计局(BLS)宣布3月份就业岗位增加30.3万,远超预期的20万。之前2月份NFP增长27.5万下调至20万。失业率小幅下降,从3.9%降至3.8%。劳动力参与率从62.5%略有上升至62.7%。以平均每小时收入表示的年工资通胀率下调至4.1%,与预测一致。

美国前财政部长萨默斯表示,3月非农就业人数激增表明美联储对中性利率水平的估计非常不准,不应在6月采取任何降息行动。萨默斯表示,“这份就业报告很强,说明经济正在重新加速,考虑到金融条件‘史诗级’的宽松及其他一些因素,我认为中性利率远远高于美联储以为的水平”。中性利率是一种理论上既不刺激也不抑制经济增长的利率水平。美联储官员上个月对中性利率的预估中值在2.6%左右。萨默斯重申了自己的观点,即中性利率在4%或更高。

ZipRecruiter的首席经济学家Julia Pollak表示,不会放弃美联储三次降息的预期。非农报告显示,通胀压力正在缓解。工资增长率同比从4.3%下降到4.1%——考虑到生产率的强劲增长,这可能符合美联储2%的通胀目标。美联储可能会很高兴看到这份“金发姑娘”报告,这符合其实现充分就业和物价稳定的双重使命。这份非农报告表明,这两个目标目前并不矛盾。三次降息并非不可能。

美国总统拜登在白宫发表的声明中表示,3月非农就业报告是“美国复苏的一个里程碑”。

这是美联储5月1日决定加息前的最后一份非农就业报告,市场普遍预计美联储将再次保持利率不变。美国国债收益率不断上升,10年期美国国债收益率从数据公布前的4.329%跃升至4.391%。2年期国债收益率从4.66%升至4.703%。

警惕美联储耐心耗尽 加息的幽灵恐回归市场

据CME“美联储观察”数据,美联储5月维持利率不变的概率为94.2%,累计降息25个基点的概率为5.8%。美联储到6月维持利率不变的概率为41.1%,累计降息25个基点的概率为55.6%,累计降息50个基点的概率为3.3%。

摩根大通投资管理公司投资组合经理Priya Misra在非农数据后表示,如果本月晚些时候的CPI和PCE报告显示服务业通胀出现回升迹象,美联储的耐心可能会耗尽。“对我来说,市场的反应是有道理的——利率上升,风险情绪减弱。我认为风险资产现在正在关注利率。风险资产直到本周才对利率变动视而不见,因为1月和2月的变动可能被当作噪音掩盖。但如果经济持续过热,市场应该质疑美联储的降息,美联储加息的幽灵就会回到市场。”

美联储理事鲍曼表示,现在还不是美联储考虑降低利率目标的时候,并指出如果降低通胀的进展停滞不前,可能会考虑更多加息措施,美联储并非不可能进一步转向鹰派。

达拉斯联储主席洛根表示,现在考虑降息为时过早,因为近期通胀数据仍处于高位,且迹象表明借贷成本对经济的抑制作用可能不如预期那么大。洛根称,她越来越担心抗通胀进展可能停滞,通胀率或无法及时降至2%目标水平。

RCM/TIPP经济乐观指数将于4月9日公布,预计将于4月10日公布的还有通胀率、批发库存和FOMC会议纪要。第二天,生产者价格指数将公布,密歇根州消费者信心指数初值将结束4月12日这一周。下周美联储的古尔斯比将于4月10日发表讲话。美联储的威廉姆斯、柯林斯和博斯蒂克将于4月11日发表讲话。

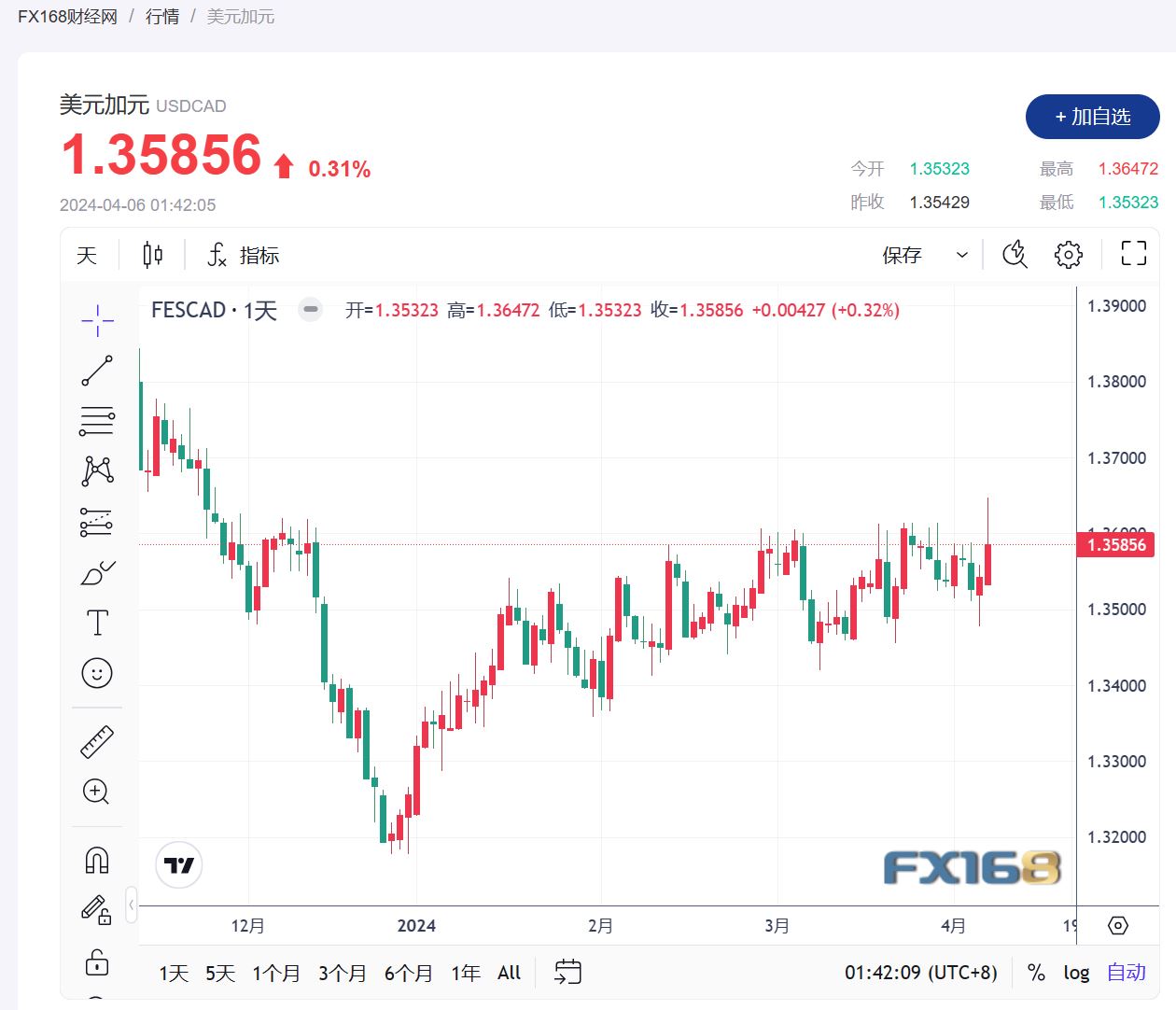

因美国非农就业数据强劲、加拿大劳动力市场数据疲弱,美元/加元刷新四个月高点,现报1.35856,涨幅0.31%。

(美元/加元汇率走势图,来源:FX168)

疲弱就业报告提振降息预期

加拿大统计局周五(4月5日)报告称,随着更多人寻找工作,加拿大3月份的失业率跃升至6.1%。这一数字较2月份的5.8%有所上升,标志着失业率自2022年夏季以来的最大增幅。联邦机构的劳动力调查显示,上个月就业情况基本持平,经济增加了2200个工作岗位,这是连续几个月的小幅增长后的首次下降。Monex Europe和Monex Canada外汇分析主管Simon Harvey表示:“今天的数据证实,加拿大经济并不像官方GDP数据和加拿大央行所预测的那样强劲,需要大幅降息。”“随着市场认识到这一必然性,并开始定价加拿大央行和美联储的路径日益分化,美元兑加元汇率应会上涨至1.38。”

加拿大税务和会计公司RSM Canada的经济学家Tu Nguyen说,加拿大3月份疲弱的就业报告进一步证明,加拿大央行最迟将于6月份降息。等待时间超过6月份可能会对已经在高利率环境下步履蹒跚的经济造成不应有的伤害。她说:“现实情况是,雇主受到高利率的挤压,不再招人。”她指出,3月份青年失业率升至8年来的最高水平。Nguyen补充说,一旦降息开始,招聘可能会在2024年下半年回升。

“加拿大劳动力市场出现的裂缝突然变得更大了,”加拿大帝国商业银行经济学执行董事安德鲁·格兰瑟姆(Andrew Grantham)在客户通知中写道。

这份就业报告是加拿大央行将在下周三作出下一次利率决定前需要考虑的最后一份重要经济数据。

加拿大皇家银行分析师Nathan Janzen表示,在3月份失业率上升和工作时间减少之后,有理由对加拿大2024年初的GDP增长数据持保留态度。由于劳动力需求疲软,职位空缺数量继续减少,在利率上升之后,加拿大的失业率增幅比其他发达经济体都要大。虽然劳动力市场还没有崩溃到迫使央行迅速或积极应对的程度,但这种疲软与年中将进行降息的预期是一致的。

道明证券策略师表示,考虑到加拿大月度劳动力调查固有的波动性,3月份失业率的上升和就业人数的负增长预计不会对下周的加拿大央行利率决定产生实质性影响。不过,他们暗示,在1月和2月经济活动回升后,劳动时间保持平稳,加拿大央行将会感到欣慰。道明仍然认为,加拿大央行希望看到更多证据表明,第一季度经济活动走强是一次性的,然后才准备好转向,这应该会导致即将召开的政策会议再次保持谨慎的基调。

BMO资本市场表示,加拿大央行陷入了困境。鉴于3月份失业率的大幅上升,劳动力市场不再紧张,而且有明显走弱的风险。这一增幅也比一年前高出整整一个百分点,这种幅度的增长通常表明经济衰退迫在眉睫。不过,工资涨幅没有变化,12个月的平均时薪涨幅仍在5%以上。总体而言,结果表明未来通胀放缓,在本月和5月份发布CPI数据后,加拿大央行可能准备在6月份降息。

投资者将密切关注加拿大央行对何时开始降低其关键利率的任何暗示。经济学家们曾预计,加拿大央行将在6月或7月实施第一次降息,然而,在最新的就业数据发布后,预期现在更倾向于6月。互换市场数据显示,加拿大央行6月降息的可能性从就业数据前的68%上升至77%。

Ballinger Group外汇市场分析师Kyle Chapman表示:“加拿大经济数据可能已经达到了一个转折点——这是一份疲软的报告,加拿大央行下周在调和3月份的鹰派立场与低通胀数据方面已经面临艰巨的挑战。”

影响加元走势的其他因素

3月份艾维采购经理人指数(Ivey PMI)的强劲改善抵消了负面影响,这给加元带来了一定支撑。加拿大Ivey采购经理指数从2月份的53.9升至57.7,为过去12个月的最佳读数。

WTI原油站上87美元/桶,续刷去年10月以来新高,日内涨0.79%;布油现涨0.76%,原油价格连上7个台阶。值得注意的是,原油是加拿大出口的五大商品之一,油价上涨可对加拿大经济表现产生积极影响并推高加元,

加元/人民币回吐近期涨幅,跌幅0.31%,现报5.3218。

(加元/人民币汇率走势图,来源:FX168)