日本何时“动手”干预汇市?答案在这!当美元/日元涨破“这关键价”时……

2023/06/28 10:34来源:FX168

FX168财经报社(香港)讯 周三(6月28日)亚市,美元/日元报在143.918,从隔夜144.075微幅回落,日本央行坚持超宽松的鸽派政策发酵,尽管官员们暗示不排除干预汇市。展望后市,经济学家和分析师认为,当美元/日元涨破150时,日本央行将可能被触发,启动动手干预汇市的程序,市场预期的“黑天鹅”事件将会上演。

日本政策制定者和商界领袖对近期日元下跌的态度,似乎远比对2022年干预引发的崩溃更加乐观,这表明他们认为日元疲软只是暂时的。尽管欧元/美元汇率处于近8个月低点,兑欧元汇率也处于15年来的最低水平,但去年的恐慌似乎还没有在官员、消费者和公司高管的血管中蔓延。

2022年,日本斥资650亿美元直接购买日元,帮助日元兑美元跌破三年来的低点。一个关键因素是人们认为,各国央行更接近全球加息周期的结束而不是开始。尽管目前尚不清楚美联储等机构何时会停止行动,但这种观点有助于减轻人们对日本正在陷入日元自由落体深渊的担忧。

如果货币长期温和疲软有助于日本央行提振增长、实现通胀目标,并最终摆脱过去十年的超宽松货币政策,那么日元长期走强可能会违反直觉,为日元走强奠定基础。

日元疲软对出口商的利润提振,以及对经济重新乐观的情绪,已经帮助股市创下33年来的新高。

“从现在开始,日元的压力不会大幅升级。美联储正在接近最终利率,可能会再加息一次,最多两次,”伊藤忠综合研究所首席经济学家Atsushi Takeda表示。“日元没有像2022年那样的下跌势头。”

(来源:Bloomberg)

日本为提振物价而推动超低利率,以及美国旨在平息物价的强劲加息之间,形成鲜明对比,这为美联储去年初开始紧缩行动以来日元疲软提供了关键背景。随着大宗商品价格上涨,日本不断扩大的贸易逆差只会火上浇油。

偶尔阻碍这一趋势的因素包括经济衰退担忧、银行业动荡,以及东京将采取行动捍卫本国货币的认识,即使这意味着激怒其华盛顿盟友。

日本长期以来一直关注衰退的速度,而不是任何特定的目标。当官员们在美元/日元汇率在9月份逼近146和10月份逼近152时介入市场时,美元/日元汇率每次都在不到24小时内升值超过2日元,今年的波动性要低得多。

三菱UFJ国际资产管理公司首席基金经理Kiyoshi Ishigane表示:“尽管日元已经走弱,但问题在于走势速度和通胀速度,当局目前不太可能采取行动。”

不过,尽管日元兑美元汇率目前看起来比一年前要少得多,但进一步跌向150日元仍有可能让日本走出新的舒适区,走上新的行动之路。

(来源:Bloomberg)

对于日本首相岸田文雄来说,这种水平也不利于考虑在今年晚些时候提前举行选举,因为这可能会重新引发选民对生活成本上升的不满。

美国财政部6月中旬决定将日本从其货币观察名单中剔除,这似乎为东京如果采取大幅行动证明其合理性的话,将更多地购买日元开了绿灯。

Dai-Ichi Life Research Institute执行经济学家Hideo Kumano表示:“只有日元即将突破150,他们才会介入。尽管他们去年就这么做了,但货币干预仍然是最后的选择。”

(来源:Bloomberg)

目前,政策制定者感受到的来自公众和企业领域的热度有所减弱。尽管去年日元暴跌可能迫使一些公司放弃对冲策略,但目前的波动范围是熟悉的领域。

长期以来,在全球开展业务的日本企业一直是日元贬值的最大受益者,这一因素推高了它们的海外收益。货币疲软使丰田的年度营业利润增加了1.3万亿日元,约91亿美元,并使索尼五个关键部门的销售额增加了约1.2万亿日元。

另一方面,东京燃气等进口商也感受到了痛苦。由于上一财年货币贬值,其营业利润下降了95亿日元。

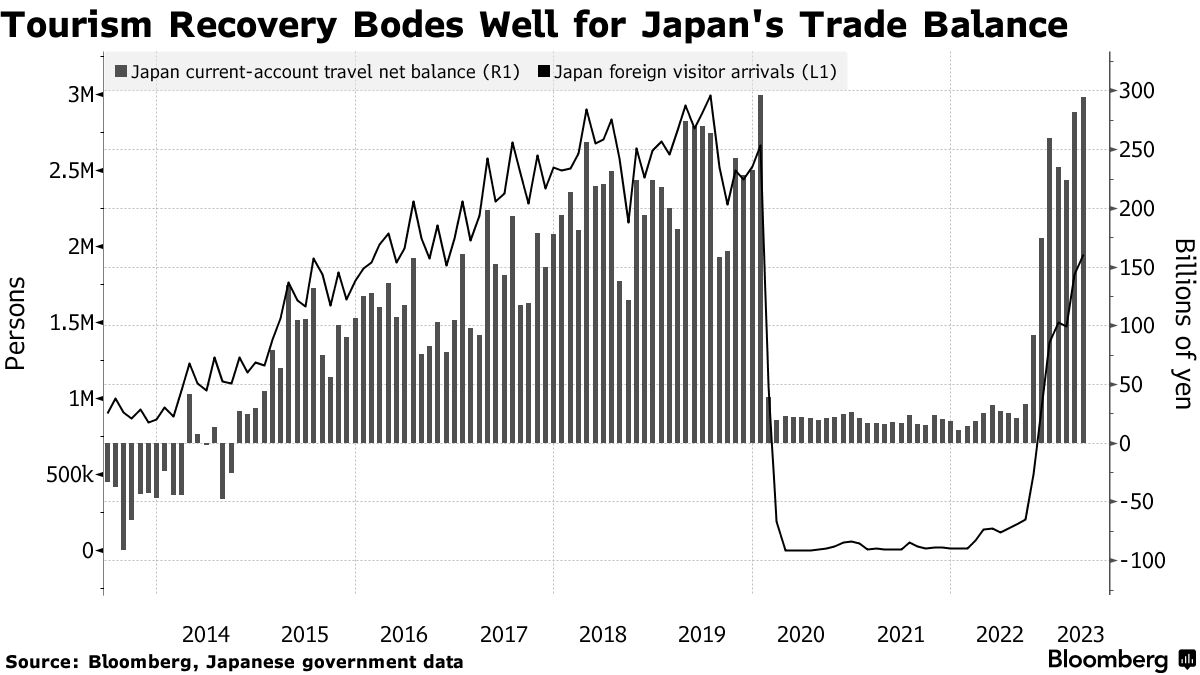

今年的不同之处在于,受益于日元贬值的全球性公司现在也加入了国内旅游业的行列,在疫情限制解除后,外国游客的回归让国内旅游业欣喜若狂。

第一季海外游客在日本的支出约为2019年的88%,其中最大的支出来自韩国、台湾和香港。这帮助今年前三个月的经济增长按年率计算增长1.1个百分点。

经济学家Taro Kimura指出,与去年相比,企业和消费者现在对日元疲软的容忍度更高,最近日本股市的上涨也可能有助于改善他们的情绪。尽管如此,如果美元/日元汇率回落至140日元区间上限,事情就会变得政治化。