FX168财经报社(香港)讯 在美国公布强劲的GDP宏观经济数据后,美元指数隔夜成功实现小幅上涨,但周五(1月27日)亚盘难以聚集进一步的看涨势头。美元指数周五报在102.01,黄金则回落至1924.64美元。周末前,市场参与者将密切关注美国的个人消费支出(PCE)物价指数数据。

路透社估计显示,市场预计核心PCE通胀不包括波动较大的食品和能源价格,将按月上涨0.3%,并预测年率将从2022年11月份的4.7%降至4.4%。本月早些时候,美国劳工统计局(BLS)报告称,核心消费者物价指数(CPI)从2022年12月份的6%微降至5.7%。因此,疲软的PCE通胀数据不足为奇。此外,自该数据发布以来,市场一直在定价美联储收紧政策的力度较小。

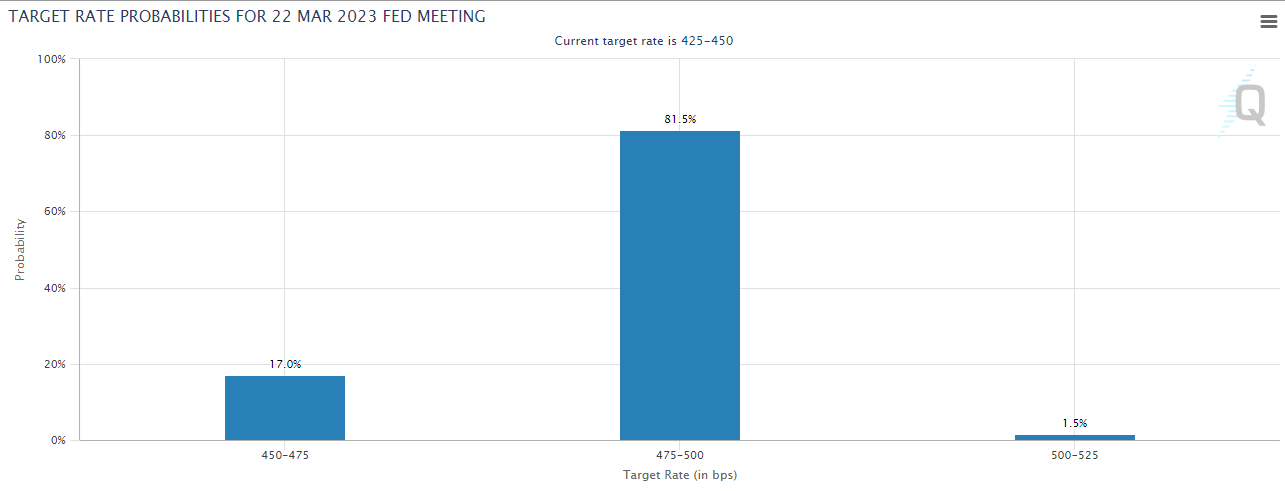

根据CME Group的Fed Watch工具,市场定价美联储2月加息50个基点(bps)的可能性微乎其微。此外,美联储在接下来的两次政策会议上总共加息50个基点的可能性目前为80%。鉴于市场定位,万一PCE价格指数数据证实价格压力有所缓解,美元进一步走软的空间不大。

(来源:FXStreet)

同样值得注意的是,投资者可能会在今年第一次FOMC政策会议召开前几天避免大举押注。

尽管如此,华尔街对PCE数据的反应可能会影响美元对其主要竞争对手的估值。自2023年初以来,风险流动在很大程度上主导了金融市场,美国主要股指在周末持续上涨可能使美元难以找到需求。

另一方面,核心PCE通胀的月度增幅强于预期,可能会迫使投资者谨慎行事并提振美元。同样,在下周美联储宣布政策之前,美元指数可能仍难以稳定反弹。

在主要货币对中,英镑/美元对PCE数据的反应可能比欧元/美元更为显着。欧洲中央银行(ECB)决策者一直主张在工资通胀上升的情况下再加息两次50个基点,至少在下周的政策会议之前,投资者不太可能做空欧元。

另一方面,据路透社报道,继本周早些时候令人失望的英国PMI数据之后,市场已充分消化英国央行2023年降息的预期。此外,英国与欧盟脱欧后谈判的不确定性使局势复杂化进一步推动英镑走高。

英镑/美元

英镑兑美元继续在9月下旬以来的上升趋势线上方轻松交易,日线图上的相对强弱指数(RSI保持在60附近,表明该货币对的看涨倾向保持不变。

上行方面,静态阻力似乎在1.2450和1.2500心理水平之前形成。如果每日收盘价高于该水平,英镑可能会瞄准1.2600和1.2660。

1.2300作为初始支撑。低于该水平,20周期简单移动平均线(SMA)在1.2150之前形成下一个支撑位1.2200。

(来源:FXStreet)

欧元/美元

欧元兑美元在盘中低点1.0870附近舔舐伤口,交易员等待欧洲周五早盘关键的美国通胀数据。在此过程中,主要货币对连续第二天下跌,同时保持在两周前的上升趋势通道内。

值得注意的是,该报价多次未能突破1.0930附近的每周水平阻力位,再加上看跌的MACD信号和RSI(14)的悲观信号,令欧元/美元空头充满希望。

然而,要说服欧元/美元空头,有必要明确向下突破所述看涨通道的支撑位,当前接近1.0840。 之后,向1.0700-715区域的下行轨迹包括过去六周标记的多个水平,以及200-SMA水平,对于确认欧元/美元熊市至关重要。

(来源:FXStreet)

或者,成功突破1.0930水平阻力位,可能推动欧元/美元价格向既定通道的上线靠拢,当前接近1.0965。

如果欧元/美元多头控制在1.0965上方,则1.1000的心理磁铁应该会回到图表上,而任何进一步的上涨可能指向2022年3月中旬的峰值1.1140附近。

澳元/美元

澳元/美元在欧洲早盘大幅修正至0.7100附近,由于投资者在美国个人消费支出(PCE)价格指数数据发布前转为规避风险,澳元资产感受到了抛售压力。同时,避险吸引力的改善增强了美元指数。

由于美联储进一步加息可能会加剧人们对经济衰退的担忧,标普500指数期货出现抛售,10年期美国国债收益率进一步上涨至接近3.53%。

在小时尺度上,澳元/美元在上升三角形图表模式中震荡,表明波动性急剧收缩。图表模式的向上倾斜趋势线是从1月25日的平均价格0.7061绘制的,而水平阻力位于1月26日的高点0.7140附近。

(来源:FXStreet)

位于0.7110的20期指数移动平均线(EMA)与资产重叠,表明区间震荡的行动概况。

据观察,相对强弱指数(RSI)(14)已从60.00-80.00的看涨区间移至40.00-60.00区间,表明看涨势头现已消退。

如果资产突破1月26日高点0.7142,澳元资产将突破上升三角形,这将推动主要货币对0.7200的圆形阻力位。突破后者将使该资产在6月3日高点0.7283附近有更多上涨空间。 相反,跌破12月29日低点0.6710将拖累主要货币对进一步跌向12月22日低点0.6650,然后是11月21日低点0.6585。

美元/日元

美元/日元在试图反弹失败后在130.00附近出现小幅下跌,因为日本银行(BoJ)在欧洲周五早盘宣布收益率曲线控制(YCC)的迹象。为此,日本央行将向金融机构提供五年期抵押贷款,期限从2023年2月1日延长至2028年。

在1月份东京消费者物价指数(CPI)刷新42年高位4.3%后,日本央行的活动可能与10年期日本政府债券(JGB)收益率跃升至0.50%有关。

值得注意的是,这是日本央行1月份第二次尝试为YCC政策辩护,这反过来又预示着日本央行超宽松货币政策面临进一步挑战。

与日本央行的行动相反,美国10年期国债收益率的上涨和市场对风险安全的热衷,主要是在周四乐观的美国经济增长数据之后,对美元/日元空头构成挑战。在美联储最喜欢的通胀数据,即美国核心个人消费支出(PCE)的2022年12月价格指数预计将保持0.2%的月率不变之前,谨慎情绪可能与此相同。

在此背景下,美国10年期国债收益率延续前一天的回升至3.52%,而标准普尔500指数期货出现温和下跌。也就是说,日本日经225指数在结束连续五天的上涨趋势后,一天下跌0.12%。

展望未来,由于美联储准备在下周宣布再次加息0.25%,美国核心PCE数据对美元/日元至关重要。需要注意的是,悲观的美国通胀前兆可能会证实市场对美国央行的鸽派预期,并可能对日元施加更大的下行压力。

美元/日元多次未能突破130.00附近的21日均线,继续推低美元/日元,即使是两周前的支撑线,最迟接近128.80。