FX168财经报社(北美)讯 美国周二(1月17日)公布的数据显示,1月纽约联储制造业指数下降近22点录得-32.9,为2020年5月以来的新低;随后,据了解欧洲央行政策制定者讨论情况的官员称,尽管拉加德暗示2月份加息50个基点仍有可能,但在3月份的会议上小幅加息25个基点的前景正在获得支持。受这两则消息的影响,美元指数先是迅速跳水,但随后很快自低位强势反弹,欧元则先扬后抑。与此同时,高盛最新公布的财报远不及预期,股价下跌约7%,拖累美股下跌。

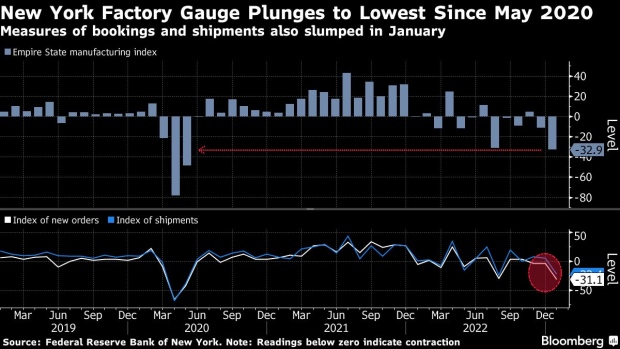

由于新订单和出货量大幅下降,纽约联储制造业活动的一项指标在1月份暴跌至大流行最初几个月以来的最低水平。

周二公布的数据显示,美国1月纽约联储制造业指数下降近22点录得-32.9,为2020年5月以来的新低。读数低于零表明经济收缩。这一数据比彭博社对经济学家进行的调查中最悲观的估计还要弱两倍多。

(图源:彭博社)

除了2020年5月的疫情封锁低谷外,这是自2009年3月以来最疲弱的数据。此外,在过去6个月中,该指标有5个月出现收缩,突显出美联储加息对制造业造成的痛苦之深。

(图源:Zerohedge)

与此同时,调查显示,该州制造商支付和接收的价格指标大幅下降,表明通胀压力进一步减弱。

新订单下降近28点,至-31.1,也是2020年5月以来的最低水平,标志着连续第三个月收缩。出货量也出现了类似幅度的下跌,达到了8月份以来的最低水平。

制造业就业人数降至两年多来的最低水平,表明招聘工作基本上已经停滞。此外,一项衡量员工每周工作时间的指数降至去年8月以来的最低水平。

(图源:Zerohedge)

尽管当前指数疲软,但前瞻性指标小幅改善。

该调查于1月3日至10日期间进行。该报告是未来几周美联储将公布的多个地区银行制造业指数中的第一个。

与此同时,欧洲方面也传来了一则重量级消息。

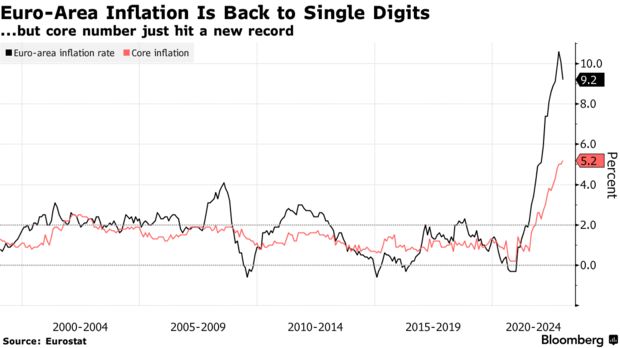

据了解欧洲央行政策制定者讨论情况的官员称,他们开始考虑以比行长拉加德(Christine Lagarde)去年12月表示的更慢的速度加息。

这些官员表示,尽管拉加德暗示2月份加息50个基点仍有可能,但在3月份的会议上小幅加息25个基点的前景正在获得支持。由于有关此事的谈判是保密的,这些官员要求不具名。

(图源:EuroStat、彭博社)

这些官员说,欧洲央行货币政策收紧步伐的放缓不应被视为其职能软化。他们强调,尚未做出任何决定,政策制定者仍可能在3月会议上宣布加息50个基点。

尽管市场预期欧洲央行将在2月份加息0.5个百分点,但货币市场进一步放松了对收紧政策的押注,3月份欧洲央行加息幅度类似的可能性从此前的80%降至60%左右。

受这两则消息的影响,美元指数DXY短线一度下跌近30点至101.94低点,但随后很快走高近50点,至102.43一线交投。

(美元指数30分钟走势图,来源:FX168)

欧元/美元短线一度跳升至1.08693高点,但随后很快自高位大幅下跌80点,至1.07859附近交投。

(欧元/美元30分钟走势图,来源:FX168)

美股周二震荡下跌,投资者努力保持2023年初的势头,并权衡最新的收益结果。

受高盛(Goldman Sachs)股价下跌拖累,道琼斯指数下跌逾380点,跌幅达1.1%。标准普尔500指数和纳斯达克综合指数均下跌约0.3%。

(道琼斯指数30分钟走势图,来源:FX168)

纳斯达克中国金龙指数跌超4%,热门中概股跌幅扩大,小鹏汽车跌超7%,百度跌近7%,理想汽车跌约5%。

高盛股价下跌约7%,此前该行公布了第四季度10年来最糟糕的收益不及预期。其业绩受到投资银行和资产管理收入下滑的压力。与此同时,其竞争对手摩根士丹利(Morgan Stanley)公布了好于预期的业绩,这在一定程度上得益于创纪录的财富管理收入,其股价上涨了6%。

四季度财报显示,高盛营收105.9亿美元,同比降低16.2%,不及市场预期;净利润为13.3亿美元,同比降低66%;每股收益为3.32美元,低于预期的5.97美元,上年同期为10.81美元。

高盛表示,与上年同期相比,营收下降主要反映了资产和财富管理净营收的大幅下降,以及全球银行和市场净营收的下降。

高盛四季度非净利息总收入为85.19亿美元,同比降低21%;净利息收入为20.74亿美元,同比增长16%。

按业务划分,全球银行及市场部门营收65.19亿美元,同比降低14%;资产及财富管理部门营收35.61亿美元,同比降低27%;平台解决方案部门营收5.13亿美元,同比增长171%。

高盛还降低了对消费者业务的目标,放弃了与大众市场开展业务。这一推动的关键要素已经被拆除,剩下的部分被保留下来,作为最小的独立部门,称为平台解决方案。随着交易银行业务的增加,该部门得到了加强。

此前,摩根大通(JPMorgan)和花旗集团(Citigroup)等其他主要银行公布了喜忧参半的季度业绩。

FactSet的数据显示,截至周二,标准普尔500指数成分股公司中约有7%已经公布了业绩,其中70%的公司业绩超过预期。美国联合航空公司将在收盘后公布季度业绩。

摩根士丹利首席美国股票策略师Mike Wilson说,华尔街在新的一年开始前连续几周表现良好,但投资者可能进入了一个镜子大厅。

“今年的上涨是由低质量和严重做空的股票引领的。然而,它也见证了周期性股票相对于防御性股票的强劲走势。这一举动尤其让投资者相信,他们错过了一些东西,必须重新调整仓位。”

“说实话,这是一个强大的转变,但我们也认识到熊市在结束之前会欺骗所有人,”他补充说。“我们不会对这种虚假的熊市反弹动手动脚,因为我们的工作和流程是如此令人信服地看空,我们相信它。”

今年迄今,纳斯达克综合指数以5.9%的涨幅领涨,因投资者纷纷买入受创的科技股,对成长型股票前景改善的希望日益增强。自年初以来,标准普尔500指数和道琼斯指数分别上涨了约4%和2%。

投资者认为,首批通胀相关数据显示经济正在收缩,并希望这将使美联储有理由再次放慢加息速度。上周公布的12月份消费者价格指数(CPI)显示,价格较上月下降0.1%,但仍比去年同期高6.5%。